2022年中国钛产业市场现状与竞争格局分析 钛白粉市占率最高且涂料应用最广

全球涂料网讯:作为钛产业的三大产品之一,钛白粉在市场需求和市场供给上都是规模最大的,主要应用作涂料。目前,钛产业正趋于成熟,龙头效应愈加明显,龙佰集团和中核钛白在钛产业中产量最高,同时,两家企业均为钛白粉生产企业,可见钛白粉产品在钛行业中具有“举足轻重”的地位。

钛产业行业主要上市公司:金浦钛业(000545)、安纳达(002136)、中核钛白(002145)、龙佰集团(002601)、慧云钛业(300891)、天原股份(002368)、鲁北化工(600727)、攀钢钒钛(000629)、宝钛股份(600456)、西部材料(002149)、西部超导(688122)。

本文核心数据:钛产品分类、钛产业产业链、钛白粉应用领域情况等。

钛产业三大钛产品

钛是一种稀有的战略资源,广泛应用于国防、航天、航空和国民经济的许多领域,属于化学性质比较活泼的金属,具有密度小、比强度高和耐热性强等优良性能。

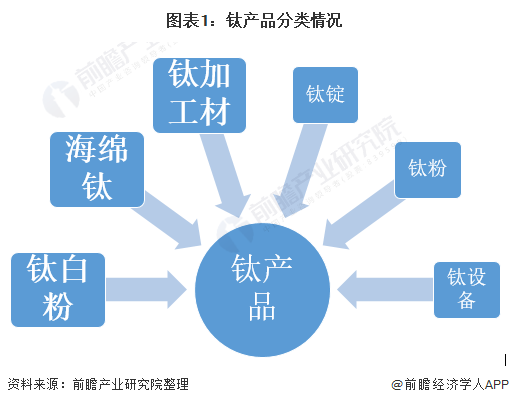

从市面上产品来看,钛产品主要分为钛白粉、海绵钛和钛加工材三大类,其它产品还包括钛锭、钛粉和钛设备等,可以广泛应用于航空航天、工业生产和民用生产。其中,钛白粉主要成分为二氧化钛,是一种白色颜料,主要应用于涂料、塑料、油墨和造纸等;海绵钛为钛加工材及其他产品的原料,一般为浅灰色颗粒;钛加工材指海绵钛经熔炼形成的钛铸锭,再通过锻造、轧制和挤压等塑性方式加工而成的材料,主要分为钛板材、钛棒材、钛管材、钛铸件等。

从三大钛产品的产量情况来看,钛白粉产量占绝大多数。2020年,我国钛白粉产品产量达351.2万吨,海绵钛产量达12.3万吨,钛加工材产量达9.7万吨。

钛白粉和钛材为中游主要终端产品

从钛产业的产业链情况来看,行业上游主要为原材料的供应,涵盖钛精矿和钛铁矿;中游终端产品主要为钛白粉和钛加工材,后者包括钛棒、钛管、钛丝和其他加工材;下游应用市场则有航空工业、船舶工业等需要轻量化和耐高温材料的行业,还有医药行业、化工行业等。

钛产业龙头企业主要为钛白粉生产企业

从我国钛产业上市企业的产量情况来看,产量超过80万吨的企业只有龙佰集团一家,为钛白粉生产企业;产量在25-80万吨之间的企业主要有中核钛白、攀钢钒钛和宝色股份,其中,中核钛白和攀钢钒钛同样为钛白粉生产企业。可以看出,我国钛产业产量较高的龙头企业大多为钛白粉生产企业。

钛白粉主要应用于涂料领域

在下游消费结构方面,据卓创咨讯统计,2020年我国钛白粉消费中有61%用于涂料行业中,占所有消费类别比例最大;其次是塑料行业,消费占比约为18%;造纸行业的钛白粉消费占比为10%,位列第三;其余行业如油墨、橡胶行业的钛白粉消费比例则较小。

以上数据参考前瞻产业研究院《中国钛产业发展前景预测与投资策略规划报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

热点资讯

|

|